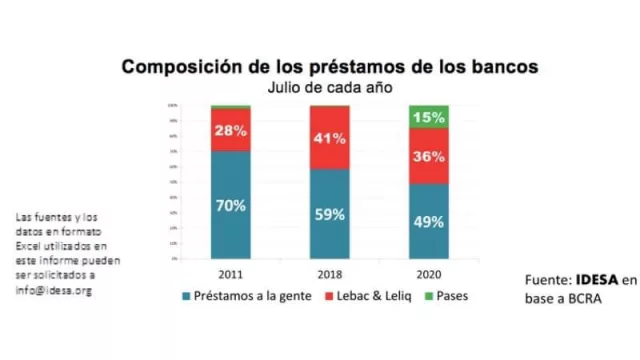

Del total de dinero prestable que tienen los bancos, esta fue la evolución:

- En el 2011, el 70% eran préstamos a la gente y el 30% restante al Banco Central.

- En el 2018, el 59% eran préstamos a la gente y el 41% al Banco Central.

- En el 2020, el 49% son préstamos a la gente y el 51% vuelven al Banco Central.

“Estos datos muestran que desde que terminó la gran bonanza internacional en el 2011, el Banco Central tuvo creciente protagonismo en la cartera de préstamos de los bancos. En el 2018, cuando se inicia la crisis cambiaria actual, esta práctica del Banco Central se acentuó como una forma de frenar la aceleración inflacionaria. En la actualidad, el Banco Central ya absorbe la mitad de los préstamos de los bancos. Esta absorción monetaria, más la caída del consumo por la cuarentena, son claves para contener la inflación”, explica el último informe de Idesa.

Así, mientras un ala del gobierno se entusiasma con los IFE y subsidios varios vía emisión, en el otro extremo, el BCRA entiende que todo ese dinero circulando sería un impulsor de inflación y devaluación del tipo de cambio paralelo.

A diferencia de las Lebac de Cambiemos (que podían ser tomadas por el público final), las Leliq y los Pases son tomados solo por los bancos que cobran intereses por no volcar ese dinero al mercado.

“En el 2018, los tenedores de Lebac las vendieron, compraron dólares y detonaron la crisis. De no mediar un cambio de estrategia, en el futuro próximo cabe esperar este mismo desenlace cuando los depositantes pierdan confianza y saquen sus ahorros en pesos para consumir o comprar dólares. El Banco Central podrá retenerlos transitoriamente pagándoles mayores tasas de interés, pero no podrá evitar que en algún momento la emisión contenida se vuelque al mercado”, analizan desde Idesa.

Tu opinión enriquece este artículo: