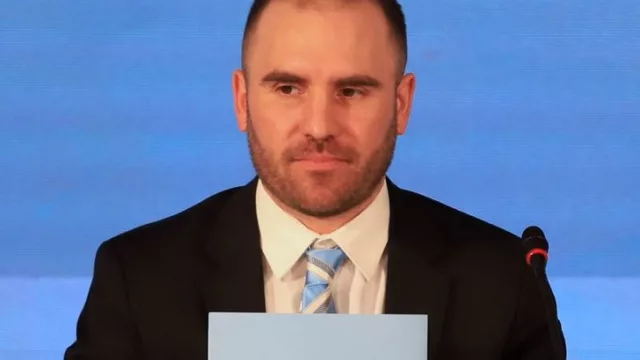

Los dichos del ministro de Economía, Martín Guzmán, sobre la menor dinámica devaluatoria generaron un cimbronazo en el mercado. Los inversores no solo dejan de esperar un salto discreto, sino que ahora comienza a esperarse un menor ritmo de devaluación con chances de ver un atraso cambiario. Esto tumbó aún más la curva y golpeó aún más a la deuda dólar linked. En paralelo, la curva CER luce como la mejor protección y vieron un fuerte salto sobre el final de la semana pasada.

El mercado hace semanas que venía especulando con que la probabilidad de ver un salto discreto en el dólar era cada vez menor, pero que, de igual manera se esperaba que la estrategia de devaluación permanezca en el 2021, con una velocidad de al menos 3%. Por ello es que las tasas implícitas en la curva de futuro de dólar pasaron del 70% a niveles del 50% en las últimas semanas y a la vez, la demanda de bonos dólar linked mantenían a las tasas en niveles de -4%.

Sin embargo, tras los dichos de Guzmán, adelantando que se espera una devaluación del 2021 del 24% aceleró el ajuste, impactando negativamente en las curvas de Rofex y de dólar futuro, con su respectivo impacto positivo en la deuda CER.

Juan Pablo Vera, Jefe de Operaciones de Tavelli y Compañía detalló que las tasas implícitas en la curva de dólar futuro se encontraban el 4 de febrero pasado en niveles desde 43% en la parte corta y 51% en la parte larga. Tras los dichos de Guzmán, las tasas de devaluación implícita dentro curva se desplazó fuertemente a la baja, pasando a niveles de 37% en la parte corta y 42% en la parte larga, es decir, una marcada reducción en la expectativa de devaluación.

Sobre este mismo punto, los analistas de Portfolio Personal Inversiones (PPI) insistieron en que el anuncio del ministro de Hacienda la semana pasada, impactó en la curva de tasas implícitas de Rofex.

"Las tasas implícitas de Rofex van desde el 33% al 38% en las posiciones más cortas y hasta el 45% entre las más largas. Cuando a finales del mes pasado se encontraban entre el 42% y 55%", detallaron.

El cambio de estrategia oficial no solo impactó en la curva de dólar futuro sino también en la de bonos dólar linked y CER, con un ajuste en los primeros y un rally en los segundos. Es decir, dado que es esperable que haya una menor devaluación del oficial, todo lo que tenga que ver con esta clase de activos perdió atractivo de corto plazo y dicho lugar lo ocupó los activos relacionados con la dinámica inflacionaria, es decir, la deuda CER.

Los bonos dólar linked T2V1, que vencen en noviembre, cayeron 3,3% y TV22 -a abril de 2022- perdió 2,9%. De esta manera, sus tasas tuvieron movimientos significativos. De ver rendimientos casi de -7%, hoy encontramos tasas de entre -2,6% y -2,8%, en línea con las menores expectativas de devaluación y la desaceleración del crawling peg.

Por su parte, la deuda CER paso de rendir -7% la semana pasada hasta niveles de -13%, lo cual se explica por una mayor demanda de estos bonos y la búsqueda de cobertura inflacionaria, dado que la cambiaria vía dólar linked será más limitada.

Ezequiel Asensio, head portfolio manager de Valiant Asset Management explicó que tras los dichos de Guzmán cayeron fuertemente tanto las tasas de devaluación implícita en los futuros de Rofex así como también en los NDF en EE.UU. que cotizaban con tasas de 84% en enero al 51% actual para los próximos 6 meses. Los bonos dólar linked ya venían corrigiendo un poco y ajustaron aún más. Hacia adelante, Asensio proyecta un ajuste mayor en la deuda dólar linked y favorece posicionamiento en el tramo medio de la curva CER.

"Creo que el dólar linked pasa a tener una tasa real negativa por lo que pierde bastante la motivación por este instrumento. No hay horizonte en el corto plazo cambios en los que se pueda especular con unificación del mercado cambiario y por ello los bonos dólar linked no van a rendir, por lo que deberían tener un ajuste en precio para equiparar la apreciación del tipo de cambio", señaló.

Agregó que hoy la estrategia sigue siendo bonos CER en el tramo medio y largo de la curva: "Creo que también vamos a ver más presión sobre la brecha dado que, si el dólar va por detrás de la inflación, es esperable que haya más presión sobre el tipo de cambio y esa presión se trasladara sobre la brecha cambiaria".

En línea con la visión de Asensio, los analistas de Grupo SBS ven mayor valor en la curva CER.

"En términos de estrategia, los eventos de la semana revalidaron nuestra apuesta por bonos ajustables por CER a través de nuestro fondo SBS Renta Pesos FCI. La deuda CER se mantiene atractiva en comparación con el resto de las curvas de pesos considerando que los datos de inflación de enero estuvieron en línea con nuestra proyección y el BCRA no modificó su tasa de referencia, sino que dio indicios de que podría buscar una menor tasa de devaluación hacia adelante", analizaron.

Por otro lado, analistas del mercado ven cierta debilidad en la curva dólar linked ya que es probable que tenga que seguir incorporando las menores expectativas devaluatorias.

Jorge Viñas, head portfolio manager de AdCap proyectó que la dinámica vista en la deuda CER y dólar linked reciente puede seguir, especialmente tratándose de un mercado que tiende a la sobrerreacción en ambas direcciones.

"La diferencia está en que las tasas implícitas en los futuros de Rofex pueden estabilizarse antes, debido a la demanda de futuros que puede generar la oportunidad de hacer sintéticos con bonos en pesos a plazos más largos a tasas elevadas. En cambio, los dólar linked soberanos todavía pueden caer más porque la devaluación implícita en el arbitraje contra bonos en pesos todavía es superior a la anunciada por Guzmán, yo no me apuraría por retomar posiciones", explicó el especialista.

Con un horizonte un poco más largo, Viñas señala que la clave pasará por la dinámica inflacionaria y en la credibilidad de las medidas del gobierno para reducir la inflación.

"Si hay señales positivas en este frente y Guzmán fortalece su credibilidad, las tasas implícitas podrán seguir bajando y las tasas de los dólar linked subiendo hasta que las expectativas de devaluación se alineen plenamente con las metas del Gobierno. De lo contrario, si la ausencia de un programa integral lleva a que la inflación mantenga su inercia y las expectativas inflacionarias continúen muy por encima de las metas del Ejecutivo, volverán las presiones cambiarias y la búsqueda de cobertura impulsará nuevamente las tasas implícitas al alza y la demanda de dólar linked llevará sus rendimientos a terreno negativo como hasta hace pocos días", afirmó.

Finalmente, analistas del mercado ven cierta debilidad en la curva dólar linked ya que es probable que tenga que seguir incorporando las menores expectativas devaluatorias.

Al respecto de los dólar linked, Nery Persichini, Head de estrategia de GMA Capital cree que dichos activos siguen siendo instrumentos atractivos para portafolios de cobertura al tipo de cambio mayorista de importadores y empresas con deuda atada al dólar oficial.

"Si se cumpliera la promesa del Ministro de Economía de que el tipo de cambio se deslizará 25% en 2021, pero la inflación cerrara en 50%, como espera el REM, la apreciación del tipo de cambio real multilateral (TCRM) superaría el 16% este año, asumiendo que no hay grandes cambios internacionales. Hasta ahora, la mayor apreciación real reciente en un año electoral había sido en 2011, con una caída de 13% del TCRM", remarcó.

Tu opinión enriquece este artículo: