"En nuestro país las ventas del sector farmacéutico han venido creciendo a tasas significativas. En 2015, y luego de una caída artificial en las ventas expresadas en dólares producida por la devaluación del peso ocurrida a fines del 2014, la facturación de la industria pudo recuperar el nivel de 2013 y superar los US$ 5.000 millones (a precio de salida del laboratorio, o PSL). Este incremento significó un crecimiento del 13% respecto a la cifra de ventas del 2014, lo que a su vez representa un crecimiento acumulado del 64% respecto al año 2000", dice uno de los párrafos del extenso informe denominado "Industria Farmacéutica Argentina: situación y perspectivas" y que analiza el mercado farmacéutico local en el período que arranca en 2005 y culmina en 2015.

El impacto de la inflación

El estudio explica que tomando como referencia los precios medios del sector, es decir aquellos que surgen del cociente entre el monto facturado y las cantidades colocadas, "éstos pasaron de $ 14 en 2005 a cerca de $ 64 en 2015, es decir un crecimiento del orden del 343%. Las cantidades, por su lado, y como ya se ha mencionado, lo hicieron aproximadamente entre un 80% y un 90%", dando cuenta que el incremento en la facturación se explica por la creciente inflación de los últimos años. Vale aclarar que no incluye el 2016, donde la suba de los precios rozó el 40%.

En 2015 la facturación superó los $ 46.000 millones (a PSL) o poco más de $ 93.000 millones a precios de venta al público. Es decir, que per cápita el gasto que realiza cada argentino en remedios ronda los $ 180 mensuales.

Los grandes números del sector en Argentina

- El sector representa el 6% del PBI industrial del país, lo que es equivalente a casi el 1% del PBI total del país. Está conformado por unos 210 laboratorios activos (60% de capitales nacionales).

- La industria farmacéutica emplea a 41.000 personas de manera directa. La cantidad de trabajadores creció 31% en el período 2005-2015.

- Se importaron más medicamentos entre 2005 y 2015 que en la década del '90. "El 70% de lo que factura el sector domésticamente es de origen nacional. No obstante, la contribución de las importaciones para la reventa ha sido elevada a lo largo de toda la última década (con un share promedio del 26%), siendo la cifra de 2015 la más elevada de la historia reciente (29%)", explica el informe. En los ’90 la participación de los productos importados en la facturación del sector no superaba el 20%".

- La facturación de laboratorios de capitales locales pasó del 50% del total en el 2005 a el 60% en 2015. "Esta tendencia es propia del mercado local y obedece a una gran parte de las multinacionales que operan en el país han adaptado su modelo de negocios, bajando su nivel de producción y dando a lugar a la venta de licencias y la colocación de productos directamente importados", explica el completo estudio de KPMG.

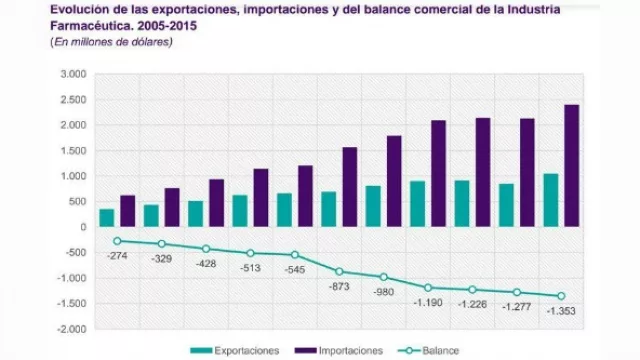

- La balanza comercial del sector fue altamente negativa y el déficit del sector pasó de de US$ 270 millones a US$ 1.300 millones en 10 años. Las exportaciones del sector en la última década, éstas han mostrado un importante crecimiento. Entre 2005 y 2015 las mismas pasaron de U$S 351 millones a U$S 1.047 millones (un crecimiento cercano al 200%), lo que significó un nivel de exportaciones anuales promedio (U$S 710 millones) que más que duplicaron la media observada en los primeros cinco años del nuevo siglo (U$S 300 millones).

Las importaciones de la industria farmacéutica pasaron de U$S 625 millones a U$S 2.400 millones (2015), lo que representa un crecimiento punta-a-punta del 284% y un significativo incremento en su contribución a las importaciones nacionales (de 2% a 4%).

- Se estima que las ventas locales mostrarán un crecimiento hacia 2021 del orden del 22% en dólares, pasando de los U$S 4.700 millones alcanzados en 2015 a superar los U$S 5.700 millones para 2021.

Un mercado global

- En 2015 las ventas de esta industria a nivel global alcanzaron US$ 1.003 billones (el triple de 2000), con tasas de crecimiento que desde 2010 oscilan entre el 4% y el 5% anual promedio.

- En la participación del mercado, los países centrales llevan claramente la delantera: EE.UU y Canadá tienen el 43% del share; Europa el 20% y Japón el 7%. (es decir, 70% de la facturación).

- En el mercado global, Latam representa poco más del 5%. Brasil (1,8%), México (0,7%), Venezuela (1,2%) y Argentina (0,5%) se constituyen como los mercados más relevantes. (GL)

Laboratorios, una industria concentrada con alta penetración de empresas nacionales (crecerá 20%)

La consultora KPMG difundió una radiografía del meganegocio de los laboratorios donde revela detalles de un mercado del que participan algo más de 200 empresas que en 2015 vendieron por casi US$ 5.000 M. El estudio arroja datos interesantes, como que entre 2005 y 2015 se importaron más medicamentos que durante el menemismo y que cada argentino gasta, al mes, casi $ 200 en remedios. Además, muestra el ranking de las que más venden, con escasa participación de nacionales.

Tu opinión enriquece este artículo: